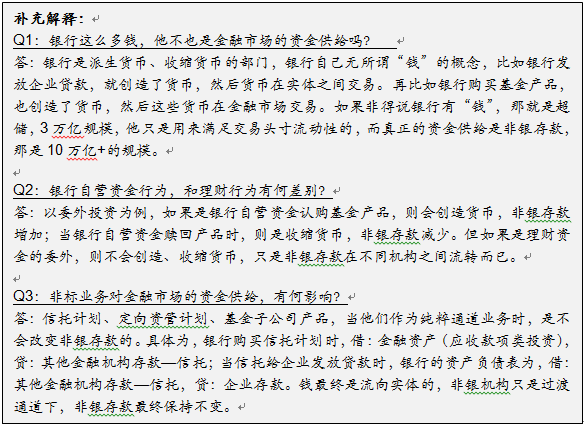

【明观市场10】非银存款与金融去杠杆

2016年底债券暴跌、资金紧张,至今尚不能说结束。2017年金融去杠杆背景下,流动性问题将会是全年性话题,值得深入研究。本文做了些基础研究,从基本概念、金融业务、会计科目谈起,定量分析多于主观判断。通过回答以下5个问题,希望对大家2017年的“资金供给、金融去杠杆、流动性管理”理解有所帮助。

1、金融资产的资金供给到底是什么?非银金融机构存款!他是基金、保险、券商、理财、信托等机构存在银行的存款,是可以购买股票、债券、存单等金融资产的“自由现金流”。本文谈了10多种常见金融业务对非银存款的影响,最简便可概括为,非银存款来自两大部分:“居民、企业存款搬家”、“银行创造”。最后留在非银行金融机构的“钱”,就构成了金融市场最直接的货币供给。形象的理解,“全社会的资金供给看M2,实体经济的资金供给看M1,而金融市场的资金供给就看“非银存款”。

2、非银存款这么重要,那过去几年发生了什么?2012年后非银存款呈指数式暴增(非银最高增233% VS. M2增79%),对应的宏观背景是“金融脱实向虚”,对应投资逻辑是“美林时钟失效”,三者一脉相承。

3、非银存款变动对金融资产价格会有何影响?三种情形:1)非银存款趋势性的暴增时,“金融资产泡沫”,典型如14年—15上半年的股债双牛、资金价格下行。2)非银存款在3、6、9、12月容易出现阶段性减少,此时“容易杀某一类金融资产”(这提醒我们,银行通过购买、赎回金融产品行为,创造了、收缩了非银存款,进而影响金融市场的资金供给,银行俨然成为资本市场的重要“影子力量”)。3)非银存款趋势性暴跌时,所有金融资产熊市(目前尚未出现)。

4、2017年金融去杠杆,应关注哪个部位?文中提出“资产管理规模杠杆”概念=金融资产管理规模/非银存款。这两年杠杆率从2.1上升至2.5,确实很快。但认为,去杠杆如果是分子端(资产管理规模)缩减,并不可怕,影响只是摩擦性的、短暂的。真正需要担心的是分母端(非银存款)缩减,因为他会直接造成金融市场的资金供给枯竭,影响是拐点性的、长期的。

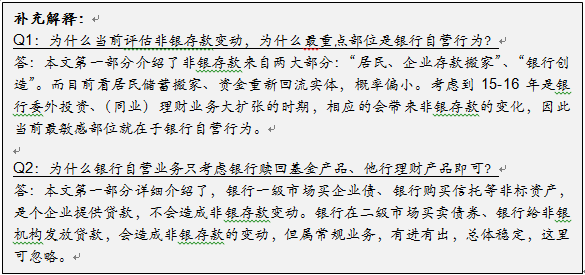

5、那么,2017年非银存款会怎么变化,如何跟踪?认为当前评估非银存款变动,最重要的部位就是银行自营的行为,更具体的就是指银行自营申购、赎回基金产品、他行理财产品的行为。据测算,2016年中,全银行体系自营资金购买的基金、他行理财产品合计金额7.8万亿,对应创造了7.8万亿的非银存款。本轮银行创造出来的非银存款特点是:量大(占非银的一半)、波动大(远不如企业存款稳定)、新现象(2012年后脱实向虚创造出来的货币)。这种特点说明非银存款的脆弱性,容易对金融市场冲击,未来值得重视、跟踪。

6、2017年的投资理解:1)可能出现金融市场的流动性拐点 流动性管理将是17全年需要重视的问题。2)关注银行自营行为带来的“季末、年末效应”。3)投资上,以季度为单位,“步步为营”,重视交易淡化趋势判断。4)2017年静候“挖坑后”的绝对价值投资机会,债券、股票均可望出现。

1、金融资产的资金供给是什么?非银金融机构存款!

非银行金融机构存款,是基金、保险、券商、理财、信托等机构存在银行的存款,是可以购买股票、债券、存单等金融资产的“自由现金流”,构成了金融资产最直接的资金供给。

为什么这么说?我们从常见的金融业务出发,理顺银行的资产负债表(也称其他存款性公司资产负债表),就能清晰理解非银存款的含义。

企业、居民购买理财产品,则银行体系的资产负债表变为,借:企业存款或个人存款,贷:其他金融机构存款—理财。表示企业、居民的钱,搬家到理财账户,非银金融机构存款增加,由此可动用于购买金融资产的“钱”多了。(会计角度称“其他金融机构存款”,业务角度称“非银存款”,两者同一回事)。

企业、居民赎回理财产品,则是上述的逆过程,非银存款又回转企业户、居民户存款,金融市场上可动用于购买金融资产的“钱”少了。

理财产品认购某基金产品,则银行体系资产负债表变为,借:其他金融机构存款—理财,贷:其他金融机构存款—基金。“钱”从理财账户转移到基金账户,非银存款保持不变,能动用于购买金融资产的“钱”仍是这么多,只是名义上大家的资产管理规模增加了。

基金公司在二级市场买入股票、债券,当交易对手为保险、券商、基金、理财时(交易对手不是银行),则银行体系资产负债表变为:借:其他金融机构存款—基金,贷:其他金融机构存款—保险等。由于基金买入股票,基金的钱少了,但是交易对手方保险账户的钱多了,整个非银金融机构存款仍保持不变。

基金、保险、券商等如果在一级市场认购股票、债券,则银行体系资产负债表变为,借:其他金融机构存款—基金、保险等,贷:企业存款。表示非银金融机构的“钱”减少了,流向了实体经济,这就是有时候说IPO抽血的原因。

上述业务是银行自营没有参与,“钱”在企业、居民、非银机构之间的流转。另一大情形是,银行自营参与了交易,也会导致非银存款的变化。

银行自营资金购买他行理财产品,则银行体系资产负债表变为,借:金融资产,贷:其他金融机构存款—理财。银行自营资金认购金融产品,相当于创造了货币,非银存款增加,是个“从无到有”的过程,市场上可用于购买金融资产的“钱”多了。

银行自营资金购买基金(货币、债基、打新),道理同上,也是创造了货币,非银存款增加。

银行给非银金融机构贷款(或中标债券),则银行体系资产负债表为,借:金融资产,贷:非银存款。也是一个“从无到有”创造货币的过程,增加了金融市场的“钱”。

银行自营资金赎回基金、他行理财产品,则是上述的逆过程,货币收缩,非银存款减少,可动用于购买金融资产的“钱”少了。

银行在二级市场买入债券、股票,当交易对手也是银行时,非银存款保持不变。

若交易对手为基金、保险、券商等非银机构,则整个银行体系资产负债表变为,借:金融资产,贷:其他金融机构存款。银行卖出债券、股票时,则科目相反。说明银行自营资金的日常买卖行为,也会导致非银存款的伸缩,但这个行为比较常规、有进有出,最后对非银存款的冲击不大。

银行在一级市场中标企业债券发行,则银行体系资产负债表为,借:金融资产—债券,贷:企业存款。表明银行直接融资给实体经济,非银存款保持不变。

|

非银存款增加 |

非银存款不变 |

非银存款减少 |

|

1)企业、居民认购银行理财产品、基金

2)企业、居民购买保险

3)银行自营资金购买他行理财产品。

4)银行自营资金购买基金

5)银行给非银金融机构发放贷款

6)银行自营资金在二级市场买入股票债券,交易对手为非银机构。

…… |

1)理财产品购买基金产品(非银行金融机构之间相互购买产品)

2)基金、保险、券商、信托、理财之间在二级市场相互买卖股票、债券。

3)银行自营在二级市场买卖股票债券,交易对手为另一家银行。

4)银行在一级市场认购债券发行。

5)通道业务:企业、居民购买信托计划、券商资管产品,后者给企业发放贷款

…… |

1)企业、居民赎回银行理财产品、基金

2)基金保险券商等在一级市场认购股票IPO、债券发行。

3)银行自营资金赎回他行理财产品、基金

4)银行自营资金在二级市场卖出股票债券,交易对手为非银机构。

…… |

上述案例详细刻画了各种金融业务对“非银存款”的影响,最简便的理解可认为,非银存款来自两大部分:“居民、企业存款搬家”、“银行创造”。那么最后留在非银行金融机构的“钱”,就是能随时动用购买金融资产的“钱”,因此它构成了金融市场最直接的货币供给。

形象概括,如果说M2代表全社会的资金供给,M1代表实体经济的资金供给,则“非银存款”就代表金融市场的资金供给。

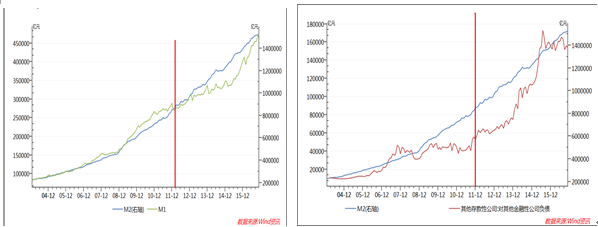

2、2012年后非银存款指数式暴增,对应的是金融“脱实向虚”、美林时钟失效

2012年至最高峰的2015年中,非银存款从5.2万亿,暴增至17.3万亿,增长2.3倍,年化增长率41%(而同期M2的年化增长率是14%)。

比例看,2012年初,非银存款占M2的6.1%,至最高峰2015年中时,比例跃升至12.8%。

非银存款的暴增,有其宏观背景,这就是实体不振下的金融“脱实向虚”。下图对比了M1与非银存款的增长路径,就容易有直观理解:

代表实体经济资金供给的M1,2012年至今增长76%,增长轨迹低于M2的79%(要知道,2009-11年,M1增长轨迹始终是高于M2,因为创造出来的货币更多的流向实体)。而代表金融市场资金供给的“非银存款”,2012年起出现指数式增长轨迹,至最高峰时增长了233%。M1与非银存款的“此消彼长”,显见2012年以来脱实向虚现象。

而实体不振、金融脱实向虚,也导致资产运行逻辑发生重大变化。以2012年为分水岭,在此之前,大类资产运行符合经典的“美林时钟”(无论是04年的宏观调控周期、06-08年的经典周期、09年政策周期、10年通胀、11年经济开始下滑,从经济基本面、通胀角度,都能解释股、债运行逻辑)。但是2012年之后,情况变了,无论是13年的钱荒,14—15上半年的股债双牛,15下半年的股灾,16年底的资金荒,均无法用经济基本面解释,更适合用资金维度来解释。

2012年以来,实体不振---金融脱实向虚---非银存款暴增---大类资产逻辑变化---美林时钟失效,这些现象其实是一脉相承的。

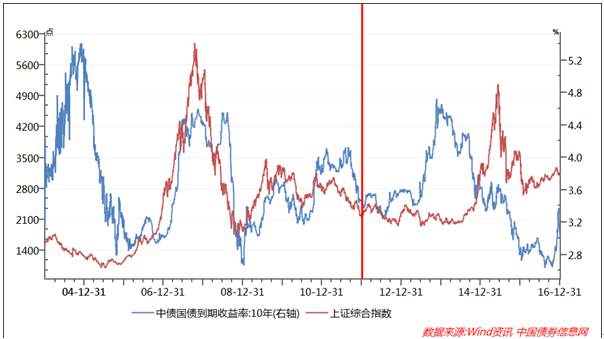

3、非银存款对金融资产价格的三种影响情形:

从2012年至今的实践看,已经存在两种情形:

1)情形1:非银存款趋势性的暴增时,“金融资产泡沫”。2014年初—15年中,股债双牛、资金价格下行(1Y国债收益率),就是个典型。背后的逻辑很好理解,实体不振背景下,企业资金转入金融市场,以及银行创造的货币更多流向金融市场,流动性充裕带来的金融资产普涨行情。

2)情形2:非银存款在3、6、9、12月容易出现阶段性减少,此时“容易杀某一类金融资产”。2013年至今,非银存款在上述月份出现过3000亿—1.3万亿不等的间歇下降(约相当于0.5次—2次提准的“收缩量”),会发现在当月、或次月,某一类金融资产出现杀跌现象:

|

2013年的3月、6月、9月,非银存款阶段性减少 |

次月的1Y国债利率上行(杀资金,钱荒),次月的10Y国债利率上行(杀债券) |

|

2014年的3月、6月、9月,非银存款阶段性减少 |

2014全年是股债的流动性牛市,但非银存款的阶段性减少,也导致次月的4月、7月的1Y国债利率上行(杀资金)。 |

|

2015年8月、9月,非银存款阶段性减少 |

杀股市(股灾2.0版) |

|

2015年12月-16年1月,非银存款阶段性减少 |

杀股市(股灾3.0版) |

|

2016年8、9月、11月,非银存款阶段性减少 |

次月1Y、10Y国债利率上行(杀资金、小钱荒,杀债市) |

背后的逻辑我们认为是,当非银存款阶段性减少时,意味着资金面不足以支撑此前的交易体量,那么就会导致某一类金融资产因“短暂缺血”而价格下跌。具体的金融资产可以是货币,也可以是债券、股票。

这个现象也启发我们,以前谈银行的季末、年末效应,主要是影响企业贷款头寸、和货币市场。但是银行自营资金加大了对金融产品的购买后,每当季末、年末银行自营回笼资金时,容易对金融资产价格冲击。银行虽然不直接参与基础资产的购买,但申购、赎回基金、理财产品的行为,会严重影响金融市场的资金供给(非银存款的增减),银行俨然成为金融市场、资本市场的重要“影子力量”,这是脱实向虚背景下的崭新现象。

理论上,还存在第三种情形,但目前尚未出现。

3)情形3:非银存款趋势性暴跌时,所有金融资产熊市。如果资金大规模从金融市场撤出,重新进入实体经济;或者银行自营资金大幅赎回基金、他行理财产品,都会导致非银存款暴跌,进而金融市场上资金供给枯竭,金融资产价格下行压力巨大。

4、金融去杠杆,关注哪个部位?资管规模缩减不可怕,非银存款缩减才可怕

首先我们提出一个“规模杠杆”概念:

金融资产管理规模杠杆=金融资产管理规模/非银存款=(保险资金运用余额+公募私募专户基金+券商集合资管计划+证券投资类信托+银行理财)/非银存款。

金融资产管理规模杠杆,形象的说就是,本来市场只有1块钱,但是经过层层委托后,大家的管理规模都上去了,最后是“用1块钱,大家做几块钱的生意”。

经过测算发现,2014年底,金融资产管理规模杠杆为2.1倍,2016年中上升至2.5倍。我们对比上一轮实体经济繁荣周期2005—2010年,上市企业的杠杆率也仅仅从2.2倍,提升至2.4倍。可见这两年的金融资产规模杠杆确实上的很快。

|

|

2014年底 |

2016年中 |

|

金融资产管理规模 |

23.77万亿 |

40.28万亿 |

|

非银存款 |

11.24万亿 |

16.09万亿 |

|

规模杠杆 |

2.11倍 |

2.50倍 |

现在谈金融去杠杆,我们“不担心分子端,而担心分母端”。

分子端,就是指资产管理规模。本轮去杠杆、收缩委外,资产管理规模肯定会缩减,但这并不可怕。以这两年盛行的银行理财—券商—基金的委外链条为例,如果层层赎回,只是大家的名义管理规模缩减(分子减少了),但真正决定金融市场的资金供给---非银存款(分母)并没有减少,只是在转移。最终的购买力仍然还是“那1块钱”,并没有消失。

真正需要担心的是“分母端”,如果去杠杆导致的是非银存款减少,则会直接造成金融市场的资金供给枯竭,“1块钱变成了5毛钱”。

所以如果分子端(资产管理规模)缩减,影响只是摩擦性的、短暂的。但如果分母端(非银存款)缩减,则影响是拐点性的、长期的。

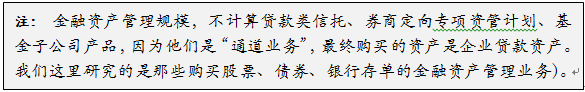

5、本轮银行创造了7-8万亿非银存款,“量大、波动大”,需要重视、跟踪

当前评估非银存款变动,最重要的部位就是银行自营的行为,更具体的就是指银行自营申购、赎回基金产品、他行理财产品的行为。

为此我们首先要估算出此前银行购买基金产品、他行理财产品所带来的非银存款扩张规模。方法上,可以通过银行资产负债表的交易性金融资产、可供出售金融资产、应收款项类投资三个科目来寻找。

通过对16家上市银行报表的交易性金融资产、可供出售金融资产、应收款项类投资三个科目的明细梳理得到:2016年中,16家上市银行的基金投资、他行理财产品金额合计2.8万亿元,而该16家上市银行的总资产占比为全行业的63%。

如果考虑“委外业务、理财业务”更充分的股份银行、城商行数据,会发现11家股份、城商行的基金投资、他行理财产品金额为2.65万亿,而该11家银行总资产占比为全行业的19.7%。假设剩下37%未上市的银行,也是按照股份行、城商行的比例投资基金、他行理财产品,则估算在2016年中,全银行体系自营资金购买的基金、他行理财产品合计金额7.8万亿。相应的,创造了7.8万亿非银存款。

7.8万亿规模,与当前的4万亿同业理财量级匹配,也与2015年A股“加杠杆--去杠杆”后的非银存款净增量大致匹配,据此认为评估合理。

本轮银行创造出来的非银存款特点是:量大、波动大、新现象。

1)量大:7.8万亿规模,意味着银行自营行为创造出的非银存款,占目前16万亿非银存款总规模的一半。

2)波动大:同样为银行创造出来的货币,但是企业存款稳定,很难负增长。然而,非银存款波动性很大,经常出现“月度环比减少”现象(参见本文第三部分)。

3)新现象:2012年以前,银行金融产品投资(基金、他行理财产品)占总资产比例不到1%,而现在接近4%。随着金融产品投资比例加大,对非银存款的扰动会加大,这是崭新现象,未来值得重点关注!

|

|

2012年底 |

2014年底 |

2016年中 |

|

16家上市银行三个科目披露的基金投资、他行理财产品金额合计

(总资产全行业占比63%) |

3003亿元 |

10294亿元 |

27821亿元 |

|

11家股份行、城商行的金额合计(总资产全行业占比19.7%) |

2905亿元 |

10104亿元 |

26567亿元 |

|

假设剩余未上市银行也是按照股份行、城商行的比例投资基金、他行理财产品

(总资产全行业占比37%) |

|

|

估算5万亿元 |

6、2017年的投资理解

1)可能出现金融市场的流动性拐点:如前述,这几年银行自营通过购买金融产品,创造的非银存款“量大、易波动”,在政策去金融杠杆背景下,极可能出现金融市场的流动性拐点,即金融市场的资金供给减少。这个定性可以堪比2011年的经济增速下滑拐点。理论上,极限杀伤力不亚于13年的钱荒、15年的股灾(当年股灾,非银存款减少2万亿,而现在的非银存款有8万亿来自银行创造出来的,一旦收缩压力巨大)。流动性管理将是17全年需要重视的问题。

2)关注季末、年末效应:虽然无法测算银行赎回金融产品的规模(MPA角度也难测算),以及非银存款的缩减规模。但可以动态跟踪银行自营行为、非银存款指标。时点上尤其要重视“季末、年末”,正如本文第三部分所说,银行虽较少参与二级市场基础资产的买卖行为,但通过申购、赎回金融产品行为,俨然已经成为影响资本市场重要“影子力量”,特别要关注季末效应。

3)投资上,以季度为单位,“步步为营”:我们建议继续重视资金面研究,强调依托资金面节奏的交易策略。相反的,淡化基于经济基本面的全年趋势判断。

4)2017年静候绝对价值投资机会:基于流动性考虑,建议首先规避流动性差的资产。静候“挖坑”后的绝对价值投资机会,这个机会在债券、股票市场均可望出现。

本文感谢华宝证券研究所蔡梦苑 关于金融资产管理规模的测算。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号